Crédit d'impôt représentatif de l'impôt qui aurait été prélevé en France (faux crédit d'impôt)

Cette méthode d'élimination de la double imposition constitue l'une des 2 méthodes dites de "l'imputation". Elle consiste en l'attribution, par l'Etat de résidence d'un crédit d'impôt, au titre de l'impôt payé dans l'autre Etat, dont le montant est égal à l'impôt qu'aurait supporté ce revenu s'il avait été perçu dans l'Etat de résidence.

Attention

Attention

Le contribuable doit être en mesure de justifier du paiement effectif de l'impôt acquitté à l'étranger pour chacun des revenus dont il demande le bénéfice du crédit d'impôt.

Notion d'impôt français correspondant aux revenus étrangers

Le montant de l'impôt français correspondant aux revenus de source étrangère s'entend :

lorsque l'impôt dû à raison de ces revenus est calculé par application d'un taux proportionnel, du produit du montant des revenus nets considérés par le taux qui leur est effectivement appliqué ;

lorsque l'impôt dû à raison de ces revenus est calculé par application du barème progressif de l'impôt sur le revenu, du produit de l'impôt sur les revenus de source française et étrangère par un ratio comportant au numérateur le revenu de source étrangère considéré, sans déduction de charges (sous-entendu, des charges du revenus global, non des charges catégorielles), et au dénominateur le revenu net imposable (et non plus le revenu brut global comme c'était le cas jusqu'au 25 décembre 2014) ;

de la contribution exceptionnelle sur les hauts revenus ;

des prélèvements sociaux afférents aux revenus en question.

Attention

Attention

Le montant du crédit d'impôt représentatif de l'impôt français est indépendant du montant de l'impôt acquitté à l'étranger : que ce dernier soit supérieur ou inférieur à l'impôt français, le crédit d'impôt accordé sera identique. De manière générale, et dans le cas où l'impôt étranger serait supérieur à l'impôt français strictement calculé sur le revenu, aucune imputation sur les autres revenus et aucun remboursement ne peuvent être obtenus.

Modalités de détermination du "faux" crédit d'impôt

Afin de se mettre en conformité avec le droit européen, l'administration fiscale a modifié, le 26 décembre 2014, les modalités de calcul du crédit d'impôt représentatif de l'impôt français ("faux" crédit d'impôt) lorsque l'impôt dû à raison des revenus étrangers est calculé par application du barème progressif de l'impôt sur le revenu.

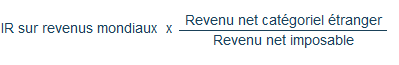

Depuis cette date en effet, le "faux" crédit d'impôt est égal au produit de l'impôt sur les revenus de source française et étrangère par un ratio comportant au numérateur le revenu de source étrangère considéré et au dénominateur le revenu net imposable.

Note

Note

Le calcul effectué par l'administration avant le 26 décembre 2014, contesté au niveau européen, aboutissait à retenir, en pratique, le revenu brut global (sans déduction de charges) au dénominateur du rapport.

L'administration calcule donc le crédit d'impôt représentatif de l'impôt français selon la formule suivante :

Cette formule de calcul, bien que théoriquement plus favorable que la précédente, puisque le dénominateur est réduit des charges, ce qui augmente d'autant le montant du crédit d'impôt, soulève cependant de nombreuses questions sur le revenu net imposable à retenir, auxquels les commentaires de l'administration fiscale n'apportent pas de réponse...

L'administration indique en effet que le revenu net imposable (dénominateur) se calcule par imputation, sur le revenu brut imposable, des charges déductibles liées à la situation personnelle et familiale du contribuable ainsi que des abattements spéciaux pour personnes âgées, invalides ou enfants à charge ayant fondé un foyer distinct. Elle ne définit cependant pas ce que l'expression "charges déductibles liées à la situation personnelle et familiale" recouvre précisément. Se pose alors la question de la prise en compte, ou non, de la fraction déductible de la CSG, des pensions alimentaires, des charges foncières afférentes aux immeubles historiques, des cotisations d'épargne retraite...

De plus amples précisions seraient donc bienvenues afin de lever ces incertitudes.

Déclaration n° 2047

Déclaration n° 2047

Les revenus qui sont imposables dans l'État

d'où ils proviennent et qui ouvrent droit à un crédit d'impôt égal

au montant de l'impôt français correspondant doivent être déclarés

sur l'imprimé n° 2047 dans la partie correspondant au revenu. Lorsque

le revenu a été encaissé en monnaie étrangère, il doit être converti

en euro d'après le cours au jour de l'encaissement.

Le cadre 6 de la déclaration

n° 2047 doit être rempli et préciser l'identité du bénéficiaire,

le pays d'encaissement du revenu, sa nature et son montant (après

déduction des charges mais avant déduction de l'impôt étranger).

Le revenu doit également être reporté sur la déclaration des revenus

n° 2042 dans des cases spécifiques afin d'être isolé des revenus de

même nature non couverts par un tel crédit d'impôt. En effet, ces

revenus ouvrant droit à un "faux crédit d'impôt" sont exclus

du prélèvement à la source de l'IR (PAS).

Ils doivent donc être isolés afin de ne pas être pris en compte pour

déterminer le taux du PAS ou le montant des acomptes.

.

Le montant total de ces revenus

doit par ailleurs être inscrit en ligne 8TK

de la déclaration d'ensemble des revenus n° 2042.

Il n'est ici pas nécessaire d'indiquer le montant de l'impôt payé à

l'étranger, ce dernier n'étant pas pris en compte pour le calcul du

crédit d'impôt.

Pour

en savoir plus...

Pour

en savoir plus...

Anciennes modalités de calcul du "faux" crédit d'impôt